あなたは億万長者の秘密兵器を発見したか?

世界で最も尊敬される投資家の1人であるウォーレン・バフェットが、どうやって莫大な資産を築いたのか不思議に思ったことはないでしょうか?その答えは意外かもしれません。リスクの高い賭けや話題の株を追いかけるだけではありません。実は、バフェットは誰もが利用できる強力なツール、複利に頼っているのです。

この記事では、複利の世界を掘り下げ、ウォーレン・バフェットがなぜ複利を 「世界の8番目の不思議 」と呼ぶのかを探ります。彼の長期投資戦略に隠された秘密と、あなたも複利の魔法を利用して長期的に資産を増やす方法を明らかにします。

この投稿をInstagramで見る

バフェットが複利を愛する理由は、大きく5つあります。

雪だるま式に増える富

複利は、時間の経過とともに資金を指数関数的に成長させます。利息がそれ自体で利息を得るように、最初の元本は雪だるま式に増えていき、複利で成長させればさせるほど、はるかに大きな金額になります。バフェットはよく、雪玉が坂を転がり落ち、転がるほどに雪を拾い、大きくなっていくという例えを使っています。

ウォーレン・バフェットが語る「雪だるま」の例えは、長期間にわたる複利の指数関数的な成長の可能性を完璧に捉えています。坂を転がり落ちる雪玉が回転するたびに雪を拾い、より大きく、より速く成長するように、賢く投資したお金は、十分な時間があれば雪だるま式に莫大な金額になるのです。

この例えのポイントは、複利では最初の元本だけでなく、過去に積み立てた利息にも利息がつくということです。つまり、あなたのお金は毎年、最初のスタート地点からではなく、それまでの成長をすべて含んだ、より大きなベースから成長しているのです。

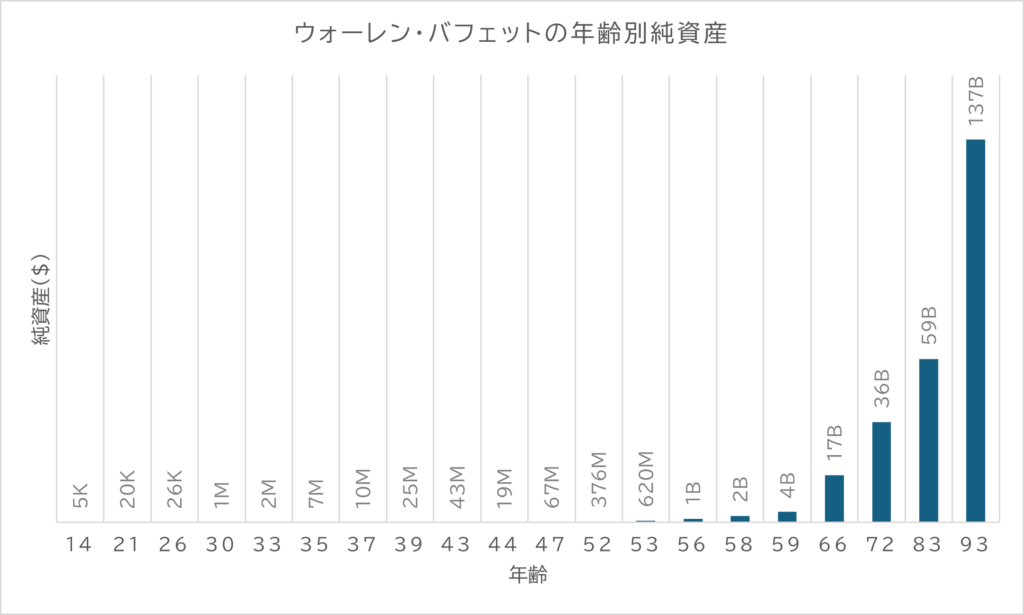

バフェットは、このプロセスを長く続ければ続けるほど、より強力になると強調しています。彼は10代で投資を始め、80年以上にわたって雪だるま式に勢いをつけてきた。早い時期に積み立てた少額でも、何十年もそのままにしておけば、途方もない金額に成長するのです。

例えば、1,000ドルを年利10%で投資した場合、50年後には11万7,000ドル以上に成長します。このうち、8万7,000ドル以上は最後の15年間にもたらされるのです。時間軸が長ければ長いほど、複利効果は加速するのです。

バフェットが「時間は素晴らしいビジネスの友であり、平凡なビジネスの敵である」と強調するのはこのためです。何十年にもわたって平均以上の複利効果を発揮する質の高い投資は、莫大な富を生み出す「湿った雪」なのです。

要約すると、バフェットが複利を愛するのは、忍耐強く規律正しい投資家が、早く始めて雪だるまをできるだけ長く積み上げ、最高の「雪」(高リターンの投資)をかき集めさえすれば、ささやかな金額でも巨万の富に変えることができるからです。数十年の複利運用を経て、晩年に指数関数的な成長を遂げることで、比較的小額の資金が、一生涯の投資でほとんど理解できないほどの巨額に成長するのです。

バフェットの雪だるま比喩は、投資家にとって貴重な教訓を与えてくれます。複利の力を理解し、忍耐強く、規律正しい投資を続けることで、あなたもバフェットのように成功を収めることができるのです。

1K = $1,000

1M = $1,000,000

1B = $1,000,000,000

長い時間軸で最大限の恩恵を

ウォーレン・バフェットが莫大な富を築き上げることができたのは、彼が非常に若い時期から投資を始めたことが大きな要因です。わずか11歳という幼少期に投資の世界に飛び込んだバフェットは、自身の資産に「時間」という最大の贈り物を与えました。彼は直感的に、投資が複利効果を発揮する期間が長ければ長いほど、富が飛躍的に成長することを理解していたのです。

バフェットが11歳で初めて株を購入したエピソードは、彼の投資哲学を象徴する好例と言えます。当時38ドルで3株購入したシティーズ・サービス・プリファード株は、すぐに40ドルに上昇し、彼はわずかな利益を手にしました。しかし、その後株価は200ドル近くまで暴騰し、彼は早々に売却したことを後悔することになります。この経験は、バフェットに忍耐と、優れた企業を長期保有することの重要性を教えた貴重な教訓となりました。

16歳という若さで、バフェットの純資産はすでに5万3,000ドル(現在のドル換算で約50万ドル)に達していました。これは、小作人が経営する40エーカーの農場購入、ピンボールマシンの購入と地元企業への設置、株式投資など、一連の起業と投資活動によって築き上げたものです。これらの初期の成果は、バフェットの質素な生活習慣と相まって、その後数十年にわたって高率で複利運用が可能な、まとまった基盤資本となりました。

このエピソードから導き出される重要な洞察は、比較的少額の資金であっても、早期に投資し、十分な期間複利運用させることで、多くの人々の想像をはるかに超える金額に成長させることができるということです。バフェットは16歳の時点で5万3,000ドルという基盤を築きましたが、彼の投資センスと複利の力によって、80代後半には1,000億ドルを超える巨額の資産を築き上げるに至ったのです。

バフェットの成功物語は、すべての投資家にとって力強いメッセージとなります。たとえ小額であっても、できるだけ早い時期に投資を始めることで、生涯にわたって大きな違いを生み出すことができるのです。資金が成長する時間を長くすることで、複利の可能性を最大限に活用することができます。バフェットの例が示すように、若いうちから複利運用を始めた人は、将来にわたって飛躍的な成長の恩恵を受けることができるのです。

もちろん、始めるのに遅すぎることはありません。人生の後半になってから投資を始めた人でも、複利から多大な恩恵を受けることは可能です。しかし、バフェットのストーリーは、早期に投資を始め、可能な限り長い時間軸の中で雪だるま式に投資を増やしていくことの驚くべき利点を物語っています。彼が言うように、「誰かがずっと前に木を植えたから、今日誰かが日陰に座っているのだ」。

バフェットは、投資家にとってかけがえのない存在であり、彼の投資哲学は、時間と忍耐、そして長期的な視点を持つことの重要性を教えてくれます。彼の成功物語は、私たち一人ひとりに、自身の資産形成に向けて一歩踏み出す勇気を与えてくれるのです。

長期投資の鍵

ウォーレン・バフェットの投資哲学は、忍耐と規律という土台の上に成り立っています。彼は、複利の力を長期にわたって最大限に引き出すためには、忍耐と規律が不可欠だと考えています。

バフェットは、複利の恩恵を受けるための鍵は、何十年もの間、自分の投資が乱れることなく成長し続けるようにする不屈の精神を持つことだと強調しています。頻繁に売買したり、市場のタイミングを計ろうとしたりすることは、複利のプロセスを中断させ、長期的なリターンを減少させてしまいます。

バフェットの考えでは、投資家の最大の敵は、しばしば投資家自身の感情と焦りです。常にポートフォリオをいじったり、短期的な利益を追い求めたり、市場が低迷しているときに慌てて売ったりすることで、投資家は複利という驚異的な資産形成の可能性を利用する能力を損なってしまうのです。

その代わりに、バフェットはバイ・アンド・ホールドのアプローチを提唱しています。高品質な企業を注意深く選び、市場の浮き沈みを通じてそれらの投資を持ち続ける忍耐力と規律を持つことが重要だと考えています。彼は、投資家は並外れた結果を得るために並外れたことをする必要はなく、一貫して賢明な決断を下し、投資が途切れることなく複利効果を発揮する時間を与えればよいのだと強調しています。

バフェットは、わずかな金額であっても、50年以上のような非常に長い期間にわたって複利運用すれば、驚くような金額に成長すると指摘しています。彼はよく、1942年にS&P500に投資したわずか1万ドルが、そのままにしておけば2019年までに5,100万ドル以上に成長していたという例を挙げます。

もちろん、長期的な視野を維持する忍耐力と規律を持つことは、特に経済の不確実性や市場の変動が激しい時期には、言うは易く行うは難しとなることが多いですが、バフェットは、投資家の気質と不屈の精神が最も重要なのはまさにこの時だと主張します。

バフェットは、投資家が成功するために必要なのは、飛び抜けたIQでも、インサイダー情報でも、複雑な戦略でもなく、短期的なノイズや感情に振り回されても、投資を継続する忍耐力と、原則を貫く規律だと強調しています。

忍耐強く、規律正しい投資家であれば、何十年にもわたって複利の力を阻害されることなく発揮させ続けることで、複利という驚異的な富を築く力を利用し、ささやかな出発点からでも長期的に素晴らしい結果を得ることができるとバフェットは信じています。彼の言葉を借りれば、「成功する投資には、時間と規律と忍耐が必要だ。才能や努力がどれほど優れていても、時間がかかるものはある。9人の女性を妊娠させても、1ヶ月で赤ちゃんを産むことはできない」のです。

ウォーレン・バフェットの投資哲学は、忍耐と規律というシンプルな原則に基づいています。短期的な利益に惑わされず、長期的な視点を持って投資を続けることで、複利という驚異的な力を最大限に引き出すことができるのです。彼の成功物語は、私たち一人ひとりに、自身の資産形成に向けて一歩踏み出す勇気を与えてくれるでしょう。

複利を加速させる力

ウォーレン・バフェットは、数十年にわたって非常に高い確率で富を複利で増やしてきたことで知られています。S&P500種指数が歴史的に年率約10%のリターンを達成してきたのに対し、バフェットは投資キャリアを通じて年率20%以上のリターンを達成してきました。

複利計算の指数関数的な性質により、10%と20%の複利運用の長期的な差は驚くべきものがあります。例えば、1万ドルを年利10%で50年間投資すると約117万ドルになりますが、同じ1万ドルを20%で50年間複利運用すると、9,100万ドル以上に膨れ上がります。つまり、2倍の利率で複利運用すると、50年間で約80倍の金額になるのです。これは、非常に長い期間にわたって複利で運用した場合、わずか数パーセントの差がいかに大きな影響を与えるかを示しています。

バフェットは1940年代に10代で投資を始め、以来80年以上にわたって高率の複利運用を続けています。持株会社バークシャー・ハサウェイを通じ、バフェットは1965年から2022年の間に年率20.1%のリターンを達成したのに対し、同期間のS&P500は10.5%でした(いずれも配当込み)。これは、1965年にバークシャー・ハサウェイに1,000ドル投資した場合、2022年末には3,600万ドル以上に成長していることを意味します。バークシャーの一株当たりの簿価は、S&P500の年率9.9%に対し、この間年率19.8%という驚異的な伸びを示しました。

バフェットは、最高のアイデアに資本を集中し、その投資を長期にわたって保有し、複利の力に任せることで、このような並外れたリターンを達成しました。彼は、持続的な競争優位性を持ち、強力なキャッシュを生み出し、利益を再投資して高いリターンを得ることのできる優良企業に注目しています。

長寿(80年以上の投資期間)、高リターン(年率20%以上)、継続的な利益の再投資というこの組み合わせは、他の投資家がほとんど及ばない方法で複利の力をフルに発揮させてきました。小幅なアウトパフォームであっても、何十年にもわたって継続すれば、最終的な富は指数関数的に増加するのです。

バフェットが2023年の株主書簡で書いているように、「アメリカの追い風と複利の力のおかげで、一生の間に2、3の良い決断をし、重大な間違いを避けさえすれば、私たちが活動する舞台はこれまでも(そしてこれからも)報われるでしょう」。彼の投資実績は、非常に長い期間にわたって高いリターンを複利で得るという驚くべき富の形成力を証明していると言えるでしょう。

ウォーレン・バフェットの成功は、複利の力と長期的な投資戦略の重要性を教えてくれます。忍耐強く、規律正しい投資家であれば、誰でもバフェットのように複利の力を利用し、時間をかけて大きな富を築くことができるのです。

雪だるまをさらに大きく

ウォーレン・バフェットの莫大な富は、彼の投資の才覚だけでなく、質素な生活と継続的な利益の再投資へのコミットメントにも支えられています。生活費を低く抑え、投資で得た利益の大部分をポートフォリオに還元することで、バフェットは資本基盤を途切れることなく成長させ、複利効果を最大限に引き出してきました。

バフェットは莫大な富を築いたにもかかわらず、質素な生活を送ることで有名です。1958年に31,500ドルで購入したオマハの家に今も住み、マクドナルドのハンバーガーとチェリーコークを愛するなど、質素な嗜好で知られています。億万長者にありがちな派手な浪費を避けることで、バフェットは投資利益の大半をポートフォリオに還元してきたのです。

利益を費やすのではなく、再投資するという揺るぎない献身によって、バフェットの富は時間をかけて雪だるま式に増えていきました。彼がキャリアの初期に稼ぎ、再投資したドルはすべて、何十年もの間、彼のために働き続け、継続的に成長し、複利効果をもたらしているのです。

バフェットのビジネス・パートナーであるチャーリー・マンガーは、このアプローチを「最初の10万ドルはクソだが、やるしかない」と表現したことがあります。最初の10万ドルの貯蓄が一番大変だが、そのレベルに達すると複利の力が働き始め、富がより急速に蓄積され始めるという考え方です。

バフェットは、常に身の丈に合わない生活を送り、投資で得た利益をポートフォリオに還元することで、80年以上にわたって複利の「雪だるま」を転がし続けてきました。その結果、バフェットは1,000億ドルを超える純資産を築くという並外れた偉業を成し遂げることができたのです。

バフェットのアプローチは、複利の力を活用する鍵は、必ずしも可能な限り高いリターンを得ることではなく、むしろそのリターンを可能な限り長期間にわたって途切れることなく複利化させることであることを示しています。質素な生活、長期的な投資方針、利益を継続的に再投資する規律を組み合わせることで、一般の投資家でも複利の力を自分の経済生活に役立てることができます。

バフェットの例が示すように、並外れた富を築くための真の鍵は、早くから投資を始め、出費を抑え、投資利益をできるだけ長期間使わずに複利で運用することにあります。この忍耐強く、規律正しいアプローチこそが、バフェットを歴史上最も裕福な人物の一人にすることを可能にしたのであり、長期にわたって自分の経済的雪だるまを築こうとする投資家にとって、強力な教訓を与えてくれるのです。

ウォーレン・バフェットの成功は、質素な生活と再投資へのコミットメントが、複利の力を最大限に引き出し、莫大な富を築くための強力な組み合わせであることを示しています。彼の投資哲学は、投資家にとって貴重な教訓であり、忍耐強く、規律正しい投資戦略を続けることで、誰でも大きな経済的成功を収めることができるということを示しています。

この投稿をInstagramで見る

まとめ

ウォーレン・バフェットの驚異的な資産形成の軌跡は、長期にわたる複利の変幻自在な力を証明するものです。彼のストーリーは、比較的小額であっても、一貫して投資し、数十年にわたって高率の複利運用をさせれば、雪だるま式に本当に驚異的な金額になることを示しています。

バフェットは10代で投資を始め、一度も止めることなく、80年以上にわたって資金を複利で増やしてきました。最初の投資額は少額でしたが、彼の忍耐力、規律、投資センスによって、半世紀以上にわたって年利20%以上のリターンを達成することができたのです。

複利の本当の魔法は、その指数関数的な性質にあります。最初の数年間は進歩が遅く見えるかもしれませんが、複利計算のプロセスが続くと、富の蓄積は劇的に加速し始めるのです。

これはバフェット自身の富の軌跡を見れば明らかです。30歳までに彼の純資産は約100万ドルでしたが、40歳までに2,500万ドルに増加し、50歳の時には6,700万ドルに達しました。しかしその後、複利効果が本格化し、60歳までに彼の純資産は38億ドルになり、70歳までに360億ドルになりました。

92歳の現在、バフェットの純資産は1000億ドルを超えています。驚くべきことに、この富の99%以上は50歳の誕生日以降に蓄積されたものです。これは、長い時間軸における複利の驚異的なパワーを浮き彫りにしています。比較的小さな金額でも、十分な時間と十分に高い収益率があれば、莫大な金額に成長する可能性があるのです。

バフェットの成功は、その長寿と高いリターンだけでなく、利益を再投資するという揺るぎないコミットメントによるものです。倹約生活を送り、投資で得た利益をポートフォリオに戻し続けることで、彼の資本基盤は途切れることなく成長し、複利効果をさらに高めています。

忍耐、規律、高いリターン、継続的な再投資を組み合わせることで、バフェットは他の投資家ではほとんど見られない方法で複利の可能性を最大限に活用することができました。バフェット氏の話は、早く投資を始め、継続し、可能な限り長い時間軸で複利の魔法をかけることの重要性について、力強い教訓を与えてくれます。

バフェット自身が言っているように、「私の富は、アメリカでの生活、幸運な遺伝子、複利の組み合わせから生まれた」のです。誰もが彼の投資リターンに匹敵することはできないかもしれませんが、彼の基本的なアプローチ(早期に開始し、一貫して投資し、利益を再投資し、長期的な視点を維持する)は、忍耐強く規律正しい投資家であれば誰でも自分の経済生活において複利の力を活用するために採用できるものです。

ウォーレン・バフェットの成功は、複利の驚異的な力と、長期的な投資戦略の重要性を教えてくれます。彼のストーリーは、私たち一人ひとりに、自身の資産形成に向けて一歩踏み出す勇気を与えてくれるでしょう。

複利のロジックがわかるYouTube動画

アンティークバイヤーのノリです。好きな言葉は「人はパンのみにて生くるものにあらず」。物質的な豊かさだけではなく、精神的な充足感も大切にしています。